ふるさと納税の控除手続きを分かりやすく解説!確定申告ガイド

監修:セブンセンス税理士法人

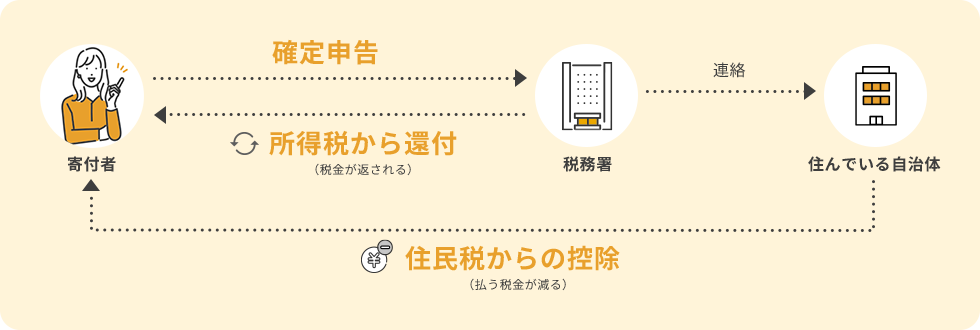

確定申告って?

1年間の所得の金額とそれに対する税金の額を計算し、

源泉徴収された税金などとの過不足を精算する手続きです。

確定申告でふるさと納税の寄付を申告すると、

所得税と住民税をそれぞれ減らすことができます。

確定申告の対象の方

ひとつの企業から給与を受け取っている給与所得者の場合、

年末調整で必要な精算が完了しているため、確定申告をする必要がありません。

ただし、以下のいずれかひとつでも当てはまる場合は、

確定申告が必要となります。

- 個人で事業を営んでいる個人事業主の場合

-

1年間のふるさと納税の寄付先が6自治体以上の場合

※同じ自治体に複数回の寄付をした場合は1自治体として数えます。

- 副業による所得や不動産所得など、給与所得以外の所得が20万円を超えている場合

- 医療費控除を受ける場合や、住宅ローンの1年目で控除を受ける場合

- 年間2,000万円以上の給与所得がある場合

-

年間400万円を超える公的年金を受け取った場合

※公的年金等については、「雑所得」として課税の対象となります。

確定申告をする必要がない場合、ワンストップ特例制度の利用がおすすめです!

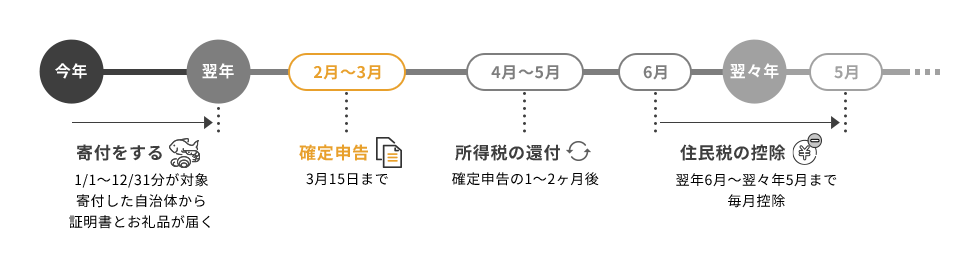

申告の期日

確定申告の受付期間は、毎年2月16日~3月15日です。

※土日祝日にあたる場合は、翌日または翌々日が期限となります。

ただし、還付申告は、寄付をした翌年の1月1日から5年間提出することができます。

確定申告の手順

オンラインで申告する場合

1必要なものを準備

-

寄付金控除に

関する証明書

(XMLファイル) -

源泉徴収票

-

還付金を

受け取る口座

※ご本人名義のもの -

マイナンバー

カード※ -

対応する

スマートフォン

(またはICカードリーダライタ)

国税庁が指定した特定事業者が発行できる証明書です。

以下より、証明書の発行を行っているポータルサイトをご確認ください。

- ※マイナンバーカードをお持ちでない方は、税務署にて「ID・パスワード方式」の届け出を行い、取得した「利用者識別番号」を利用することも可能です。一度取得した「利用者識別番号」は、翌年以降もご利用いただけます。詳しくはこちら

2申告書を作成する

国税庁のホームページの「令和●年分 確定申告特集」内の「確定申告書等作成コーナー」で、申告書を作成することができます。

申告書を作成する際に「源泉徴収票」や「還付金を受け取る口座」の情報を入力します。

3e-Taxで申告書を提出する

国税電子申告・納税システム「e-Tax」から申告書を提出します。

「e-Tax」へのログインには、マイナンバーカードもしくは利用者識別番号が必要です。

e-Taxで提出をされる方は、以下の国税庁サイトの動画もご参考にしてください。

郵送・持ち込みで申告する場合

1必要なものを準備

※1寄付の証明書(いずれか)

- 寄付金控除に関する証明書

-

1年分の寄付をひとつにまとめた証明書です。国税庁が指定した特定事業者のみが発行できます。以下より、証明書の発行を行っているポータルサイトをご確認ください。

- 寄付金受領証明書

-

寄付をした自治体から、郵送で送られてくる証明書です。

申請するすべての寄付に対して、1枚ずつ証明書が必要となりますので、紛失しないようご注意ください。- ※受け取っていない場合、もしくは紛失してしまった場合は、「寄付金控除に関する証明書」を発行いただくか、寄付先の自治体または利用したふるさと納税サイトに相談してください。

※2本人確認のための書類

マイナンバーカードをお持ちの方

- マイナンバーカードのコピー(表と裏の両方)

-

マイナンバーカードをお持ちでない方 ※下記、両方の書類が必要です。

- 1点目マイナンバー(個人番号)が分かるもの いずれかひとつ

-

通知カードのコピー

もしくは

個人番号が記載された

住民票の写し

※住民票記載事項証明書でも可 - 2点目身元確認ができるもの いずれかひとつ

-

運転免許証のコピー

もしくは

パスポートのコピー

そのほか、身体障害者手帳、在留カード、健康保険資格確認書などのコピー

- ※健康保険資格確認書に記載されている保険者番号、保険資格確認書記号・番号、QRコード(※記載のある場合)は、情報が見えないよう付箋などで該当箇所を隠してからコピーしてください。

- ※本人確認書類として健康保険証はご利用いただけないためご注意ください。

「通知カードのコピー」を提出する場合にご注意!

通知カードに記載されている氏名や住所などの情報が、現在の住民票に記載されている情報と異なる場合は通知カードのコピーはご利用いただけません。

2申告書を作成

下記のいずれかの方法で、申告書の作成ができます。

作成の際に「源泉徴収票」や「還付金を受け取る口座」の情報を入力する必要があります。

- オンラインサービスを利用して作成したい方

- 国税庁のホームページ内「令和●年分 確定申告特集」の「確定申告書等作成コーナー」にて、申告書を作成できます。

- 手書きで作成したい方

- 最寄りの税務署で書類が配布されています。もしくは、国税庁のホームページで公開されている書類を印刷し、作成する方法もあります。

3申告書を税務署に提出

- 郵送で提出する場合

- 必要書類をすべてまとめて、税務署に郵送してください。

- 封筒に入れるもの

- 寄付の証明書(寄付金控除に関する証明書 もしくは 寄付金受領証明書)

- 本人確認のための書類(コピー)

- 作成済みの確定申告書

- 郵送先

- 住民票のある地域を管轄している税務署に送付します。以下よりご確認ください。

- 持ち込みで提出する場合

- 税務署に、すべての必要書類を持参してください。

- 持っていくもの

- 寄付の証明書(寄付金控除に関する証明書 もしくは 寄付金受領証明書)

- 本人確認のための書類

- 作成済みの確定申告書

- 行き先

- 住民票のある地域を管轄している税務署に行く必要があります。以下よりご確認ください。

特に気をつけるべきポイント

確定申告を行うと、ワンストップ特例制度の申請は無効となります!

確定申告を行うと、同時にワンストップ特例申請はすべて無効となります。

そのため、確定申告をすることになったら、必ずふるさと納税の寄付金控除の申告も行ってください。

住宅ローン控除を受けている方は、申請方法にご注意!

基本的には、ワンストップ特例制度と確定申告のどちらを行ったとしても、控除額に差はありません。

しかし、住宅ローン控除を受けている場合はその限りではありません。原則として、住宅ローンの控除対象は所得税です。

ふるさと納税をした後に確定申告を行った場合、所得税も控除の対象となります。そのため、ふるさと納税による所得税の控除によって、住宅ローンによる控除金額が減ってしまう可能性があります。対して、ワンストップ特例制度を利用した場合は住民税のみが控除対象のため、住宅ローンによる控除金額に影響はありません。住宅ローンの残高によっては、ワンストップ特例制度を利用したほうがお得なケースがありますので、ご注意ください。

- ※住宅ローン控除を初回申請する場合は確定申告が必要です。

よくあるご質問(FAQ)

ワンストップ特例申請と確定申告の違いは何ですか?

ワンストップ特例申請 ガイドページ |

確定申告 | |

|---|---|---|

| 控除の対象 | 住民税 | 所得税と住民税 |

| 控除される額※1 |

基本的に同じ

|

基本的に同じ

|

| 寄付できる自治体数 | 5自治体まで※2 | 6自治体以上でもOK(制限なし) |

| 申請期限 | 翌年の1月10日 | 翌年の2月16日〜3月15日※3・4 |

- ※1 控除上限額は、ふるさと納税をされる方の給与収入や家族構成、お住まいの地域などによって異なります。

- ※2 同じ自治体であれば複数回ふるさと納税を行っても自治体は1つとしてカウントされます。

- ※3 土日祝日にあたる場合は翌日または翌々日が期限となります。

- ※4 還付申告の場合は、1月1日から5年間提出できます。

確定申告をする場合、ワンストップ特例申請を取り消す必要はありますか?

確定申告をすると、ワンストップ特例申請を行った分は自動的にすべて無効となるため、追加の手続きは不要です。

ワンストップ特例申請後、医療費控除や住宅ローン控除等で確定申告を行うことはできますか?

ワンストップ特例申請を行った後も、確定申告を行うことができます。ただし確定申告を行うと、対象期間に行ったワンストップ特例申請がすべて無効になりますので、ワンストップ特例申請を行った寄付分も含めて、確定申告を行ってください。